|

|

来源:华尔街见闻

本文作者钟正生系国信证券首席宏观分析师,国信证券分析师林虎对本文亦有贡献。授权华尔街见闻发表。

节前央行和银监会联合下文,松绑楼市。市场有将此举视为政府提振地产,维稳增长的“最后一搏”。我们认为,降低首套房贷利率,“认贷不认房”等举措会给房地产市场带来短期提振,但可能无法改变明年房地产投资向下调整的格局。不过,我们亦不必过度看低明年房地产投资的前景,甚至得出房地产市场势必崩盘,金融体系势必遭殃的悲观结论。8月房地产相关数据继续恶化,销售和新开工继续负增长,相对稳定的施工和竣工面积亦带动地产库存不断攀升。

的确,房地产投资受制于前期拿地和新开工过少难有明显复苏,反而继续下行的风险较大。较为中性的估计是,今年年底房地产投资尚能维持10%左右的增速,但明年房地产投资将会滑落到个位数甚至出现负增长。房地产投资下滑对整体经济拖累较大,政府无法泰然处之,势必祭出对冲。从今年经验来看,基建投资受到财政预算约束的制约,难以完全对冲房地产投资的下滑。因此一定需要其他途径的政策支持以避免房地产的过快调整,及经济的过快滑落。

我们认为,对冲房地产投资下滑,货币政策会“两条腿走路”:一是绕道国开行进行棚户区改造托底投资增速;二是将按揭贷款首先纳入央行PSL抵押品框架。

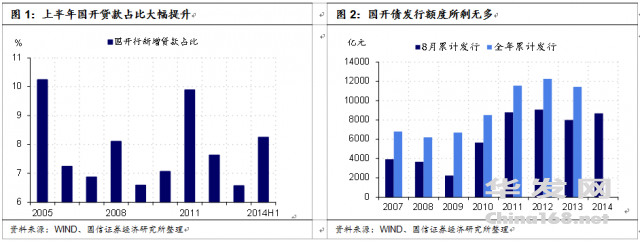

国开行定向支持棚改或成下半年稳增长的重要抓手。国开行进行棚改可以绕开财政预算约束,这真是所谓“二财政”的特质。简单测算可知,今年全年房地产投资下滑一个百分点,大致相当于800亿的投资额。如果全年房地产投资累计增速下滑4%,那么有3200亿的新增投资即可对冲。而下半年国开行计划中的棚改贷仍有4500亿的量级,因此年内只需依赖国开行即可对冲地产投资的下滑。事实上,上半年国开行在稳增长中的地位已大幅提升,国开贷占比总贷款接近8%(图1),在历年中处于相对高位。二季度货币政策执行报告中更是罕见地把支持国开行政策性金融功能单独提出加以表述。

但国开行仍然存在较大融资缺口,需要央行定向支持。如果按照去年1.2万亿的发债额度来看,前8个月国开行已经发行了8694亿,后续发行额度不足4000亿(图2)。这显然不足以满足国开行的贷款资金需求,从而一定需要央行的定向支持。因此,接下来稳增长的路径将主要依赖货币端而非财政端。央行继续通过PSL向国开注入流动性,国开行发放棚改贷对冲房地产投资下滑,这将成为四季度甚至明年稳增长的的主要途径。

按照棚改规划,2013-2017年拟建成1500万套,而2013年加上2014年计划改造的数量接近800万套。考虑到这两年棚改新开工项目较多,以及明年继续新增的改造项目,2015年棚户区改造仍将面临较大的资金压力。鉴于棚改周期长、收益率低,不太容易吸引民间资本介入,而财政约束又限制了未来财政支持的力度,因此国开棚改贷仍将是最重要的资金来源。发行住宅金融债可以部分缓解资金压力,但考虑到发债的资金成本仍然不低,央行的定向支持将是必不可少的。

国开贷款与债券发行

1_2

支持地产销售将主要从按揭贷款利率入手。我国居民部门债务率较低,是可以大幅加杠杆的部门。因此,在房地产下滑通道中,刺激居民部门加杠杆可以成为重要的稳增长方式。前期各地政府已先后放开限购限贷和一些首付限制,今日央行和银监会又下文改变首套房认定标准,推行按揭贷款支持证券(MBS)等。短期来看,这可以拓展居民部门加杠杆的空间,显著刺激地产销售。但中长期来看,居民部门即使有加杠杆的空间,但缺乏加杠杆的能力,也会使大量的地产库存难以消化。而按揭贷款利率正是决定居民部门加杠杆能力的核心指标。因此在放开限购限贷后,引导居民部门继续加杠杆,必须要降低按揭贷款利率。“贷款利率下限为贷款基准利率的0.7倍,具体由银行业金融机构根据风险情况自主决定”,可见监管层是深谙撬动居民加杠杆的“七寸”的。

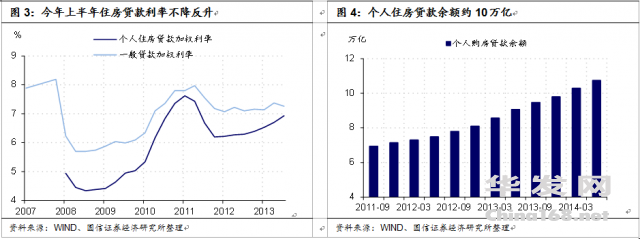

直接降息会降低存量按揭贷款的利息成本(很多根据基准利率来确定),但对降低增量按揭贷款的利率效果有限。对增量按揭贷款来说,商业银行在息差收窄压力之下会以提高上浮比例应对,最后的按揭贷款利率可能仍然无法降低。今年上半年,一般贷款利率下滑,但个人住房贷款利率确是上升的,即反映了商业银行在息差缩窄的压力下不愿意进一步降低本已较低的按揭贷款利率(图3)。

要降低按揭贷款利率,需定向降低商业银行的相关融资成本。我们猜测,将按揭贷款纳入PSL抵押框架可以完成这一诉求。其运作机理在于,商行以存量按揭贷款作为抵押来获取PSL资金,未来只有继续增加抵押贷款才可继续获得这一廉价的流动性。这会从负债端降低商行发放按揭贷款的成本,提高按揭贷款对商行的吸引力,从而降低按揭贷款的利率。此外,按揭贷款标准化程度高,易于评级;首付比例高,风险较低;定向房地产,效应集中,这些都是央行选择抵押品时所青睐的品质。我们预计,在商业银行的贷款资产中,按揭贷款将会被首先纳入PSL抵押品框架。从量级上来看,当前按揭贷款存量大概在10万亿,约占总体贷款余额的13%左右(图4)。如果按揭贷款纳入PSL抵押品框架,那么将对后续推进PSL向其他资产扩容意义重大。

房地产

货币政策的“双重对冲”下,不宜对明年房地产投资过分悲观。事实上,在推进经济结构调整的诉求在增强,而货币政策又不愿全面宽松的背景下,全面降低社会融资成本几乎是不可能。央行可能更愿意在维稳“流动性总闸门”的前提下,用廉价的基础货币来实现定向降低融资成本。我们认为,明年大概率将是棚改和按揭贷款受益于这种定向降息。如果这一判断没有问题,那么对明年房地产投资增速我们可以稍微偏乐观一些,大概能达到5%的中枢水平。但这一增速仍大幅低于历史水平,对整体经济的拖累是显而易见的。加上财政收入的持续下滑,明年稳增长压力仍将挥之不去。不过,鉴于今年经济下滑并未危及就业,政府对经济下滑的容忍度可能也在提高。我们预计,年底经济工作会议会下调明年经济增速目标至7%,让经济滑至新中枢,为改革腾挪新空间。 |

|