|

|

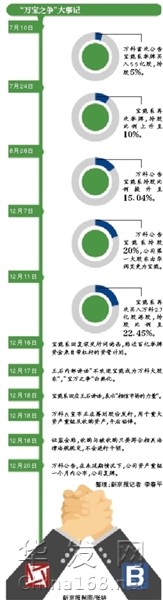

万宝之争升级 王石与多个机构接触"搬救兵"

对于将成万科援军消息,中金称“不予置评”;王石称,对宝能的“信用不够”的评价并非道德评判

万科宝能股权之争在近日持续发酵。12月21日,记者从知情人士处获悉,万科董事会主席王石已经同中粮、中信、中金有所接触,希望能够获得资金上的支持。

业界普遍猜测,一方面万科可能在集团内部募集资金,另一方面也会积极寻求外援。而以目前情况来看,“内援”的声势支持只起到辅助效果。要在资本市场上一较高低可能还需要依靠外援们的真金白银。由于双方手中掌握的资金量将直接决定此次万科与宝能对决的结果,因此这一动向也备受关注。

12月21日,记者从知情人士处获悉,中信、中金和万科均在不同时期有所接触。昨日,中金公司相关负责人对此表示不予置评。不过有分析人士称,如果双方有合作,可能会跟相关业务部门签订保密协议,并不会公开。

目前业界有分析认为万科可使用定向增发,稀释宝能所持股份;或者执行焦土政策拉低股价,使得依靠杠杆融资收购万科股票的宝能手中的股份被强行平仓。

据一位接近万科管理层的消息人士称,目前万科管理层并没有放弃万科品牌,因此也不会有所谓的焦土政策。“万科的经理人都很职业,这是万科的源泉竞争力,因此我们也不会考虑另起炉灶的问题。”该消息人士表示。

另外,对于前海人寿被质疑资金运用违规的问题。12月21日,新京报记者致电保监会新闻处,对方称由于问题比较专业,需要将采访函转由相关业务部门处理。但截至发稿时,尚未得到回复。

■ 焦点

王石频繁发声、奔走搬救兵?

在这场与“野蛮人”宝能系的股权之战中,作为万科灵魂人物的王石再次站到了万科台前。在短短的几日内,通过各种方式密集刷脸、发声。针对有声音称王石对宝能的态度是道德绑架,12月21日,王石发微博称,“信用不够”并非道德评判,而是风险考量。

高调“宣战”

在“宝能系”的连番举牌猛攻之下,王石在12月17日高调发声,亮明自身立场——不欢迎“宝能系”成为万科第一大股东。这份以内部讲话稿的形式释放的声明,关于宝能系“信用不够”、“管控能力不足”、“举牌资金存在风险”的言论,随后出现在各大媒体的报道中。

12月19日,王石微博转发一篇讲述“宝万之争”的文章时放话“下周一见”,不过该微博随即被删除。

12月21日上午,王石在微博发布一张照片,是他和队友在北京通州大运河进行四人双桨划船。下午,王石在转发东星航空创始人兰世立微博时,配文“衡量一个人的成功标准不是看他/她站在顶峰的高度,而是跌到低谷的反弹力。”

对于上述讲话有声音解读为是“情怀与资本”的对决,王石对宝能的态度是道德绑架。12月21日晚,王石再发微博称,“信用不够”并非道德评判,而是风险考量。信用评级有系统的评估工具。经营稳健性、风险偏好程度是核心指标,第一大股东变更可能引起的动荡也是考量因素。“你的信用不够”,不一定是你不讲信用,而是因为你的积累时间还不够。(记者陈禹铭 李蕾 陈鹏)

被曝与多个机构接触

除了频频公开发声,综合近日媒体报道和社交平台消息来看,王石可谓密集刷脸、四处奔走,被市场解读为在为万科搬救兵。

在发表“不欢迎宝能”讲话后,便有媒体报道称,王石将于12月19日带领万科一众管理层奔赴香港寻求帮助。当天王石朋友圈信息显示其在深圳,20日早上回到北京。

12月20日,社交媒体流出王石拜访大型公募基金并与基金经理共进晚餐的图片,被市场解读为王石在寻求基金的支持。根据万科三季度报显示,共有44只公募基金持有万科A2.72亿股,占总股本的2.46%。但万科内部相关人士表示,王石与机构投资者的饭局只是一场常规饭局,而且只是基金经理层面。

同一日有消息称,通过这几日的“拜票”,王石已从某央企处获得200亿元支持;另外,一家信托公司愿为王石提供100亿元资金。王石所筹集资金总额已超过300亿元,已能与宝能系一战。

昨日,有媒体报道万科已确定启动市场化资产重组方案,将引入外部中介机构做财务顾问。王石近日已与包括高盛在内的多家投行接触。

■ 预测

万科若定增夺权 需募资近300亿

在万科宣布停牌筹划发行股份及重组事项后,万科将采取何种措施反制宝能系成为市场关注的焦点。

或通过定增、资产注入重组

对于有媒体报道称万科已确定启动市场化资产重组方案。民族证券分析师黄博昨日告诉新京报记者,所谓市场化资产重组,无非定向增发方式引入新股东或资产注入发行股份,二者都可以达到提高自身和一致行动人的持股比例。“这两种操作程序上都不简单,所以万科停牌时间估计不会短。”

在12月20日发布的公告中,万科称在未延期情况下,预计不超过1个月时间披露重组方案。而万科董秘谭华杰在接受新京报记者采访时也曾表示“何时公布重组方案,还需要根据具体进展而定,不一定1个月内就能公布。”

在黄博看来,无论是定增还是资产注入,万科方都必须找到大笔资金来支持自己。

目前,在宝能系举牌后,宝能系共持有万科22.45%股份,超过华润及王石等管理层控制的盈安合伙合计的19.37%,其中盈安合伙持股4.14%。据新京报记者计算,华润及王石等管理层如想继续掌控万科,需在现有持股数量基础上,再增发16.78亿股,才能使持股增发占到增发后总股本30%。

定增需近300亿元资金

据市场人士分析,定增发行价一般是停牌前20天加权成交均价的90%,以此计算万科如果定增,发行价大概在16.71元,定增总金额则在280.39亿元。

近300亿元的资金需求,对王石等万科管理层来说无疑是不小的压力。此前有消息称王石已经从中粮集团获得数百亿金额支持,然而中粮集团在接受新京报记者采访时称这是“没有的事儿”。

而王石一贯的盟友华润,也被分析人士排除在名单外。“定增需要通过股东大会,如果作为股东方的华润参与定增,将在股东大会上回避表决,在宝能系已经占据话语权的情况下,如果华润不参与表决,定增方案肯定无法在股东大会获得通过。”黄博称。

安邦保险则被认为是万科定增发行股份的潜在对象之一。目前安邦保险通过举牌持有万科5%的股份。“定增方案通过股东大会需要三分之二以上的赞成票,如果确定了定增,那在停牌期间,万科管理层方面需要拉拢绝大多数的中小股东,这也不是项容易的任务。”黄博表示。

而另一资产注入方案,虽在资金需求上会低于定增,但也存在不小困难。黄博认为,资产注入如果价格定得低,资产持有方也不定能答应,而且万科手上也没什么可以注入的。

来源:新京报

|

|