|

|

|

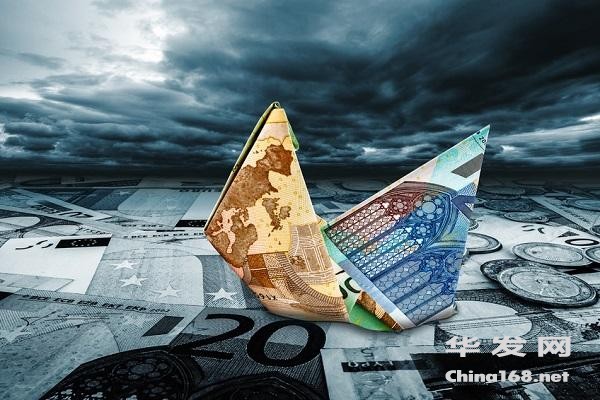

欧洲央行

原文作者为MFI金融研究首席经济学家江勋、研究员熊婷婷、助理研究员张檬。作者授权华尔街见闻网站发表。本文有所删节。

周四,欧洲央行宣布将主要再融资利率、隔夜存款利率、隔夜贷款利率均下调10个基点。欧央行行长德拉吉表示将于10月启动资产支持证券(ABS)购买计划

对此,MFI金融研究首席经济学家江勋带领的研究团队评论称:

1、 德拉吉的再降息是对6月1日负利率行动的延续,但是明显超出市场预期,欧洲已经意识到旷日持久的地缘冲突包围下,本已疲软的经济修复能力弱之又弱。

2、欧洲央行的行动无助于解决问题,商业银行信贷体系“被挟持,相当于逼良为娼,但过夜费却被管制”,传统储蓄-信贷模型失效。

3、在缺乏外部刺激(如与中国开放双边投资市场)的条件下,欧元区经济逐渐陷入混沌状态。货币政策与财政政策形成负反馈,相互抵消。

4、 全球从未出现过的金融局面:有三种融资套利货币,美元、日元、欧元,美元的融资套利份额被欧元挤压,美元中期升值早已确立。但是欧洲美元没有回归美国本土。全球风险资产缺口非常大。

在中国打开套利资本之门,美联储打开美国长期国债套利口子之前,欧美股市仍有上涨空间,但失去融资美元支持,欧洲股市可能只能靠欧洲央行苦苦支撑。在大趋势上,新兴市场资产再重估浪潮继续。

5、欧洲加入第三轮全球性刺激浪潮中,美国经济本轮复苏进入加速、高潮阶段,大概率明年见顶。

6、中国当局要趁此机会,做多A股,分散风险。中国央行仍要致力于降低货币及债券市场无风险利率,办法是进一步去影子银行化(包括银行间市场开放给地产)。本轮小牛市,不能过度用经济基本面解释。尤其不能用固定资产投资模型解释。

7、全球主要经济体拼改革速度。但是欧洲在错误的道路上越走越远。欧元越来越外溢,而欧洲越来越封闭。没有外部空间拓展,就不会有内部结构改革。坦白讲,我们不知道欧洲要往哪里去。 |

|